La banca tradicional en España no ofrece depósitos bancarios desde hace aproximadamente una década. Sin embargo, son varios los neobancos, que operan en el país, y cuentan con este tipo de producto financiero en su cartera -varios de ellos han superado incluso la barrera del 3%-. La guerra del pasivo se deja entrever y son muchos los consumidores los que prefieren actuar con cautela ante posibles recesiones. Pero, ¿cuánto están dejando de ganar aquellos que guardan su dinero en una cuenta corriente?

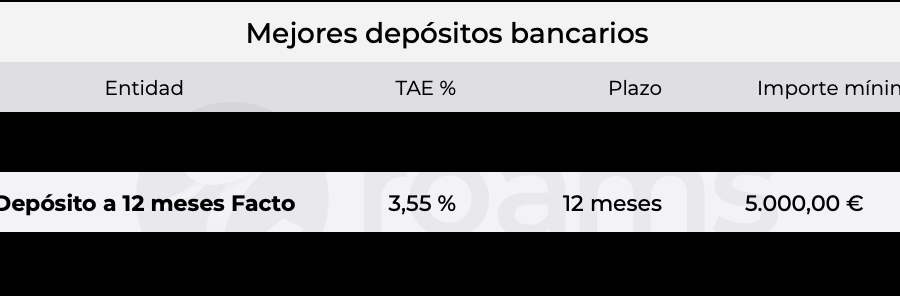

Actualmente unos 300 euros. Entre los tres mejores depósitos del momento están el Depósito Tú+ de Renault Bank, el Depósito a 12 meses de Facto y el Depósito a 12 meses de WiZink. Teniendo en cuenta la TAE de cada uno de ellos, si se invirtiera, por ejemplo, 10.000€, se podría ganar entre 330€ y 365€ anualmente.

De hecho, en España las entidades están remunerando de media un 1,33% -dato de abril de 2023- por los nuevos depósitos hasta un año. Un porcentaje que todavía queda lejos del de la media europea, que se sitúa en un 2,27% en ese mismo mes, según datos extraídos del Banco Central Europeo (BCE). Es decir, se pierde una rentabilidad del 1,14%.

Además, hay que tener presente la inflación en este terreno, ya que todo aquel que no mueva sus ahorros del banco, se puede ver perjudicado también con una inflación disparada -como la que se ha dado en el último año-. Por ejemplo, con ahorros de 10.000 euros en el banco, y se toma como referencia la tasa anual de cierre de 2022, es decir, 5,7%, se perdería poder adquisitivo. Concretamente, se pasaría de esos 10.000€ a 9.460,74€.

«Por un lado, las entidades financieras tienen puesto el foco ahora mismo en otros productos alternativos más rentables y no necesitan el ahorro de las familias», señalan desde Roams, plataforma web especializada en asesoramiento financiero, donde se puede comparar de forma gratuita cerca de medio centenar de depósitos. «Pero además se suma el hecho de que parte de los consumidores españoles quizá tengan más recelo a depositar sus inversiones en entidades con menor trayectoria, a pesar de que ofrezcan tipos de interés más elevados y que están garantizados por el Fondo de Garantía como cualquier otro depósito», matizan.

La banca en Europa está cubierta por el Fondo de Garantía de Depósitos hasta 100.000€, al igual que en España. Pero, en cualquier caso, como requisito, hay que comprobar siempre que el depósito esté cubierto. Y además, en cuanto al pago de impuestos, dependiendo del país, hay que presentar determinados documentos de residencia fiscal para evitar dobles imposiciones. Por ejemplo, contratando un depósito en Renault Bank -entidad francesa que opera en España- no se tendrá esa doble imposición; mientras que directamente en un banco extranjero como, por ejemplo, BAI Europa, entonces sí se podría tener ya que dependerá de las condiciones que fije el país sobre los no residentes.

Desde comienzos de 2022 y hasta abril de 2023, la inversión por parte de los hogares españoles en depósitos bancarios ha sido un vaivén constante. En enero del año pasado, los hogares españoles invirtieron de media en este tipo de producto casi 960 millones de euros y en abril de este año, la cifra se ha situado en 983 millones de euros, según datos extraídos del Banco de España. En España hay unos 18 millones de hogares. Sin embargo, no tiene sentido extraer una media que refleje cuánto dinero invierte cada hogar de media en depósitos extranjeros porque no todos se encuentran en las mismas condiciones económicas y/o sociales.

Se podría decir que en España no hay rastro del depósito tradicional. Ni Banco Santander, BBVA, CaixaBank, Unicaja, entre otros. Parece que, por ahora, a los grandes bancos no les interesa entrar en la guerra del pasivo, principalmente por dos motivos. El primero de ellos porque gozan de mucha liquidez y el segundo porque no hay competencia.

Sí que lo ofrece, por ejemplo, Bankinter, pero hay que matizar que se trata de un depósito en dólares, por lo que no puede ser considerado como un depósito al uso, ya que tiene riesgo con el cambio de divisa. Y, ¿hacia dónde va entonces el dinero? Son otras las alternativas que se ofrecen. Entre ellas, están los seguros de ahorro, las cuentas remuneradas, las Letras del Tesoro y los depósitos de neobancos que precisamente ya se han comentado. Por lo demás, habrá que esperar a que las grandes entidades remuneren los ahorros con depósitos.

Fuente Comunicae